A jornada de uma startup começa na ideia e vai até a sua venda ou a sua dominância como um dos grandes players do mercado. Nós já tratamos em diversos artigos sobre etapas que envolvem esse caminho e que podem ser lidos aqui, aqui e aqui, por exemplo. No artigo de hoje vamos falar especificamente sobre uma condição comum no momento que os fundadores vendem sua parte na empresa para terceiros, geralmente outros players do mercado, a cláusula de earn-out.

Contexto atual de fusões e aquisições (M&A) em Startups no Brasil.

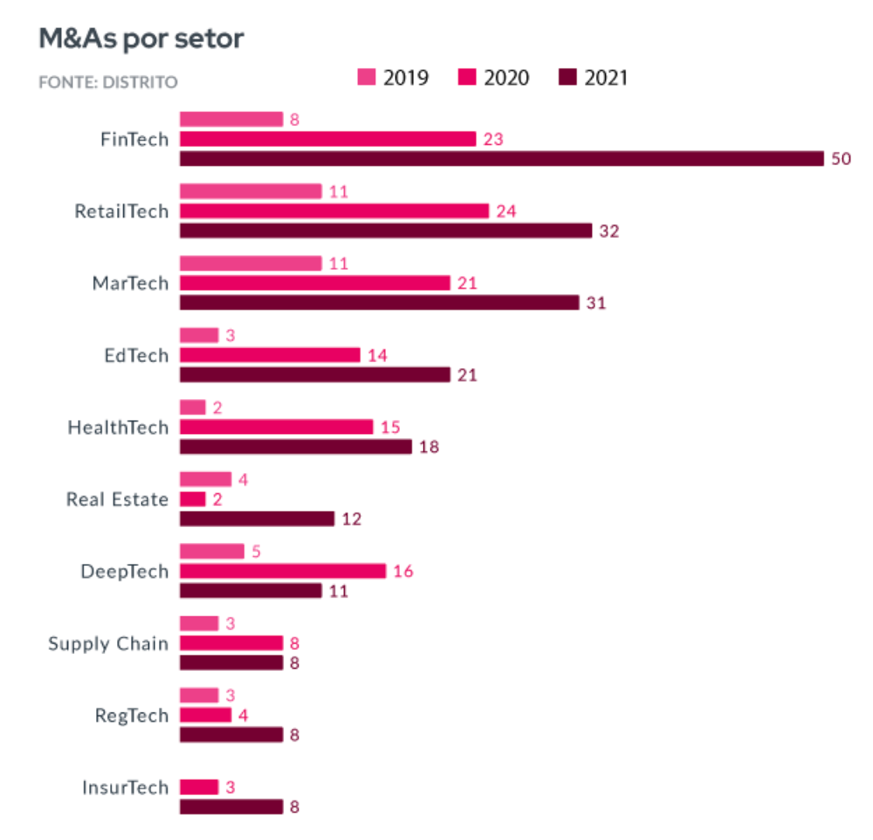

O cenário de fusões e aquisições (M&A) de startups no Brasil tem ganhado maturidade vem crescendo ano após ano, sendo o ano de 2021 responsável pelo maior número de operações de M&A de startups no país, conforme gráfico abaixo disponibilizado nesta matéria.

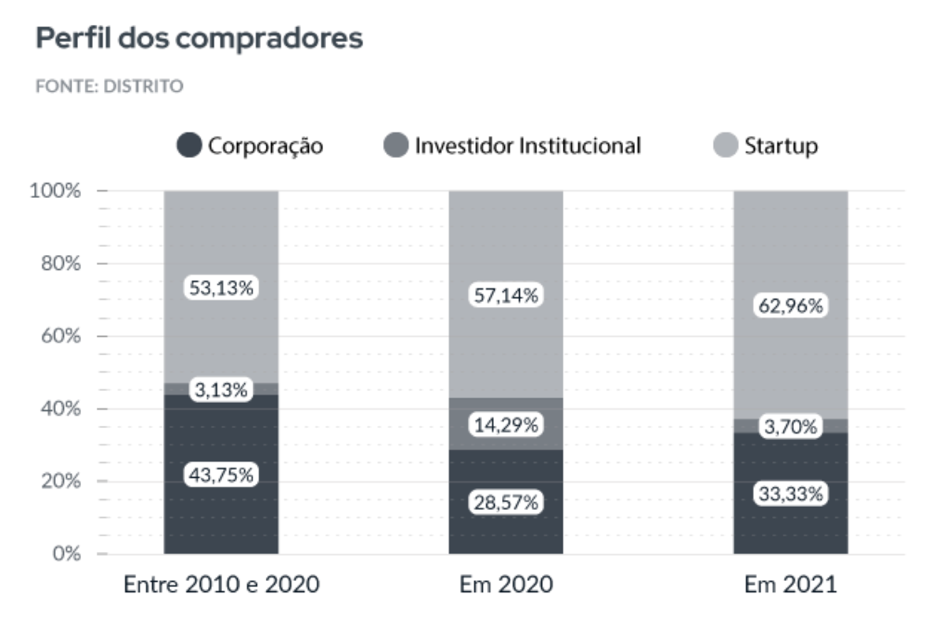

Ainda, vale destacar que essa evolução vem acompanhada de outras novidades como a predominância de startups sendo responsáveis por adquirir/incorporar outras startups e pelo expressivo aumento dos números quando se analisam as operações relacionadas às fintech.

Quais as etapas e os riscos envolvidos no M&A em Startups?

Bom, dado esse cenário, vale explicar como uma operação de M&A acontece e quais os principais riscos envolvidos nesse tipo de operação, em especial na parte da negociação e suas consequências.

Nós já tratamos sobre as etapas do M&A em artigo recente que você pode ler com mais detalhes aqui. Em resumo, as operações acontecem na sua grande maioria das vezes por interesse da empresa vendedora e em 3 momentos macro:

1. Pesquisa e Preparação: parte menos burocrática, em que se compreende mais sobre o negócio, quais os principais players diretos e indiretos desse mercado e preparação dos documentos relativos à empresa e a oferta.

O risco aqui é se identificar que o negócio não tem valor para terceiros, ou seja, não existe um comprador em potencial.

2. Reunião e Negociação: esse momento é onde as negociações começam a acontecer. É comum que a startup se reúna com diversos players e poucas propostas evoluam para um termsheet vinculante ou não entre as partes, mas indubitavelmente esse trabalho precisa ocorrer e, preferencialmente, com algumas reuniões para que se consiga ter a compreensão do que o mercado entende sobre essa oferta.

Nesse caso, o risco é de que durante as reuniões, note-se que os potenciais compradores pensam de forma diversa ao que foi analisado na etapa anterior de pesquisa ou que os termos propostos à startup vendedora não façam sentido.

3. Due Diligence e Fechamento: aqui é onde a burocracia e a papelada jurídica e contábil ganham importância extrema. Nesse momento um ou mais potenciais compradores farão uma auditoria externa sobre seu negócio, avaliando toda a situação da empresa e relatando os passivos identificados e que, a depender do tipo, poderão significar pontos de atenção aceitáveis (yellow flags) ou impeditivos (red flags) para o avanço da negociação. Realizada a due diligence e aprovada pelo time responsável, passa-se aos contratos finais, geralmente definidos pelo Contrato de Compra e Venda de Participação Societária ou SPA (Shareholder Purchase Agreement) e suas consequências no ato da assinatura (signing) e pós (closing).

Por último, pensar em risco específico é mais complexo porque podem existir problemas na parte da due diligence, por exemplo, passivos inaceitáveis ou ausência de garantias contratuais que protejam o negócio no longo prazo. Não obstante, outra condição comum de problemas se dá nas negociações da forma de pagamento, geralmente atrelada a condições de earn-out, objeto principal deste artigo.

O que é a cláusula de earn-out?

Simplificando o conceito, a cláusula de earn-out é uma forma de se acordar um pagamento feito pelo comprador ao vendedor em um momento/situação futura, que terá condições previamente acordadas para que seja realizado, geralmente atrelado ao atingimento de resultados que os vendedores afirmaram ao comprador que seriam alcançáveis.

Essa cláusula é bastante comum em startups, porque são negócios relativamente recentes, em ambientes inovadores e com alta probabilidade de mudanças. Nesse sentido, o comprador tende a adquirir uma startup com um grau de incerteza consideravelmente maior do que se adquirisse uma empresa tradicional com 30/40/50 anos de mercado. Por isso, o comprador tende a condicionar parte do pagamento acordado à necessidade de resultados financeiros ou não.

Um bom exemplo de cláusula de earn-out é aquela que define o pagamento de parte do valor da compra ao atingimento de um faturamento ou a manutenção de um percentual mínimo de crescimento anual, sendo que o valor decai proporcionalmente o faturamento ou percentual não for de fato realizado.

O que não pode faltar na cláusula?

Esclarecido o conceito de uma cláusula de earn-out e como ela geralmente é apresentada nos contratos de M&A, destacamos aqui alguns pontos que não podem faltar para ajudar qualquer empreendedor na hora de avaliar/negociar esses termos:

- Parece básico, mas ela deve estar expressamente definida nos contratos definitivos relacionados à negociação;

- É importante evitar que todo o valor da negociação esteja vinculado a condições de earn-out, porque podem existir imprevistos que simplesmente transfiram uma startup para um novo comprador com um valor extremamente descontado;

- É indispensável que o cálculo que define o preço a ser pago ao vendedor esteja claro e seja facilmente realizado por qualquer das partes, a fim de evitar discussões futuras sobre os números que levaram ao pagamento ou não dos valores combinados. Busque simplificar ao máximo as regras e evite dores de cabeça maiores.

Ainda, é bastante comum que os compradores exijam a continuidade dos vendedores da startup, porque são os profissionais mais indicados para garantir que o resultado esperado seja cumprido. Ainda, como o pagamento de boa parte da venda está atrelado ao cumprimento das regras definidas no earn-out, é razoável que os vendedores tenham total interesse em construir aquele resultado da melhor forma.

Analisando friamente o contexto e o objetivo da cláusula de earn-out dá para compreender o quão justa ela pode ser para garantir que a negociação ocorra da melhor forma para os dois lados, vendedor e comprador. Do lado do comprador, este se compromete a pagar se o resultado acordado junto ao vendedor ocorrer. Já pela ótica do vendedor, se ele conhece do negócio e aceitou os termos do earn-out, atingir aquele resultado deve ser tarefa duplamente interessante, primeiro pelo valor adicional que irá receber e segundo pela possibilidade de mostrar ao mercado sua capacidade de execução mesmo após a venda do negócio.

Conclusão.

Bom, exposto o contexto do cenário de M&A de startups no Brasil nos últimos anos, um pouco sobre as etapas desse tipo de operação no país e mais detalhadamente o que é uma cláusula de earn-out e o que não pode faltar nela, acredito que tenha ficado clara a relevância do apoio de bons profissionais para as duas partes interessadas, vendedor e comprador.

Caso você esteja inclinado a vender seu negócio ou adquirir outros players, procure profissionais de confiança, com experiência na área de tecnologia e startups para entender o contexto e que consigam te transmitir a segurança necessária para evitar imprevistos custosos demais no futuro.

Por Luiz Eduardo Duarte